年収下落の若者層から支持される後払い決済サービス

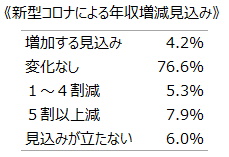

2020年は、新型コロナの影響により年収がダウンする人も増えることが予測される。正確な数字は年度末までわからないが、三菱UFJ銀行の調査部門が約7300人の就労者を対象に行った調査(2020年5月時点)によると、回答者の4人に1人は、2020年度の個人年収が前年度よりも減少すると予測している。その中で「5割以上減」と回答した人は7.9%と高い割合で、事態は深刻である。

年収の下落は、店舗経営をする個人事業主が最も大きく、次に派遣社員、アルバイト、パートなどの非正社員に影響が及んでいる。コロナ感染の影響が長引くほど、年収が下がる就労者は増えることになるため、生活困窮者への支援策も必要になってくる。

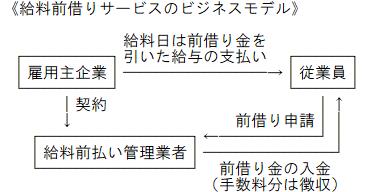

そうした状況から、水面下で急成長しているのが給料の前借りができるサービスである。給与前払い業者と提携している企業であれば、従業員はスマホアプリから「給料前借り」の申請をすると、近隣のコンビニや銀行のATMから必要な金額(働いた給料の約70%まで)を引き出すことができる。この時に給与額から3~6%の手数料が差し引かれているが、便利なサービスであることから利用者が急増している。

給与前払いサービスは、2017年頃から日本に登場したが、現在では大手商社や銀行系の子会社も参入して、業者数が30社以上に増加している。比較対象の市場として、消費者ローンの利用者は2020年の時点で約1000万人、1件あたりの利用残高は35.5万円となっていることから、給与前払いの潜在顧客層も同程度とみられている。

非正社員率が高い20~30代の若い消費者は、買い物に対する意欲は高いものの、コロナ後は家計のやり繰りが大変になっている。そのため、給料前払いに限らず、購入時の支払い負担が軽減できる「後払い方式」の決済手段が世界的に成長してきている。海外では、従来のクレジットカード決済に代わる「後払い決済」を導入するECサイトが売上を伸ばしている。

【海外ECサイトで導入される後払い決済】

従来のオンラインショッピングは、商品の購入時に代金決済を行う。クレジットカード決済では分割払を選ぶこともできるが、実質年率が12~15%の高い金利を購入者は負担している。月々のカード支払額が一定になるリボルビング払い(リボ払い)もあるが、これにも年率15%相当の高い手数料(利息)がかかっている。クレジットカードの利用統計をみると、カード利用者の10~25%が分割払いやリボ払いを選択しており、それがカード会社の収益源になっている。

消費者にとっては、分割払いで商品を購入できる選択肢は欲しいが、高い利息を払うのは得策ではない。そこで海外では、クレジットカード業界の隙間を狙ったFintech企業が「Buy Now Pay Later(BNPL)」という仕組みを開発して、消費者と小売業者の双方にとってリスクの低い、分割払いや後払いの手段を与えている。

(この内容はJNEWS会員レポートの一部です。正式会員の登録をすることで詳細レポートにアクセスすることができます → 記事一覧 / JNEWSについて)

■JNEWS会員レポートの主な項目

・海外ECサイトで導入される後払い決済の仕組み

・Klarna決済のビジネスモデル

・カード未保有者向け後払いアプリの決済方法

・コロナ後に若者世代で変化する決済手段の特性

・後払い型モバイルウォレットによる購買特性

・コロナ後に急変する米自動車業界の販売手法

・米国ゼロ金利オートローンの動向と問題点

・リスクベースプライスの考え方と設定方法

・コロナ後のキャッシュレス化と信用社会

・コロン後の満員電車の解消とマイカー市場の変化

・フィンテックが狙う多重ローン利用者向けの事業

・キャッシュレス社会で浮上する新エリート層の特性

■この記事の完全レポート

・JNEWS LETTER 2020.7.7

※アクセスには正式登録後のID、PASSWORDが必要です。

※JNEWS会員のPASSWORD確認はこちらへ

(注目の新規事業)/(トップページ)/(JNEWSについて)/(Facebookページ)

これは正式会員向けJNEWS LETTER(2020年7月)に掲載された記事の一部です。 JNEWSでは、電子メールを媒体としたニューズレター(JNEWS LETTER)での有料による情報提供をメインの活動としています。 JNEWSが発信する情報を深く知りたい人のために2週間の無料お試し登録を用意していますので下のフォームからお申し込みください。