|

JNEWS会員配信日 2015/9/20

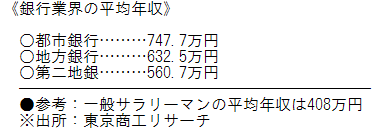

全国には銀行と信用金庫を併せて約2万の店舗数がある。そこで働く従業員数は約42万人。これは嘱託や臨時社員を除いた正社員の数である。しかも、銀行員の平均年収は高いことで知られているが、東京商工リサーチの調査によれば、都銀、地方銀行、第二地銀の101行を集計した平均年間給与は616万円と、一般サラリーマンよりも 200万円以上高い。

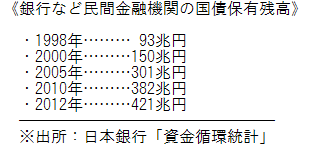

いまの銀行業界は、20年以上続く政府の超低金利政策に守られて、顧客から低利で預かった資金を、日本国債で運用するだけでも安定収益が得られる構造になっている。これが銀行の収益基盤を支えている。そのため、銀行が保有する国債の額は、1998年には93兆円だったのが、2012年には 421兆円にまで膨らんでいた。

しかし、この収益構造が永遠に続くわけではなく、インフレにより金利が上昇局面に入ると、国債の価値が下落して多額の損失を被ることになるため、銀行は国債の保有高を下げて、新たな収益基盤を築く必要が生じてきている。特に、地方銀行にとっては、これからが生き残りをかけた正念場になるだろう。地方銀行同士の合併による金融再編は、金融庁が描くシナリオであり、銀行店舗の統廃合も進むことになる。

その一方、力のある地方銀行では、インターネット支店(オンラインバンク)を立ち上げて全国から顧客をしようとしている。さらに、ITベンチャーとの提携により新たな金融サービスを開拓する動きも出てきた。

地銀ランキングで上位の静岡銀行は、個人向け家計簿アプリの「マネーフォワード」に対して、資本出資を含めた業務提携を2015年8月に発表している。マネーフォワードは、買い物のレシートをスマートフォンのカメラで撮影することで、毎月の出金状況を記録したり、自分の銀行口座と接続して入出金や残高管理ができる、本格的な家計簿アプリだ。

これまでは、既存の銀行が、ITベンチャーに対して直接的な出資をするケースは少なかったが、消費者の金融サービスに対するニーズが、店舗からネットへシフトしていることで、便利なオンライン機能を、自社のサービスに取り込むことも必要になってきた。

新たな金融サービスを手掛ける新興企業は「FinTech(フィンテック)」と呼ばれ、海外ではベンチャーキャピタルや有力な個人投資家が積極的な出資を行っている。

それは、既存の金融機関と FinTechとが連携する動きが急速に高まっているためだ。(この内容はJNEWS会員レポートの一部です)

■JNEWS会員レポートの主な項目

●銀行サービスを進化させるFinTechの輪郭

●銀行口座アグリゲーションの可能性

●家計簿アプリが引き起こす金融再編の脅威とリスク

●オンラインバンク化が招く銀行からの預金流失

●海外と日本では異なるFinTechの方向性

●退職金の運用、相続対策に向けたFinTech開発

■この記事の完全レポート

・JNEWS LETTER 2015.9.20

※アクセスには正式登録後のID、PASSWORDが必要です。

※JNEWS会員のPASSWORD確認はこちらへ

■この記事に関連したバックナンバー

●金融業界の勢力図を塗り替えるネット銀行の台頭と顧客開拓力

●イザという時に使えない銀行預金と電子社会の口座封鎖

●ソーシャルレンディングによる資金融資の仕組みと仲介システム

●新たな自動車購入のスタイル開発とローン金利設定のトリック

●金融機関の権益を奪い仮想通貨が巻き起こす送金システム革命

|