5割が損をする投資信託の実態と資産運用の手数料改革

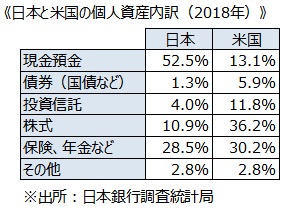

日本の個人資産は1829兆円ある中で、約50%が現金・預金として保有され、元本割れリスクのある、株式や投資信託での運用は15%程度に留まっている。残りは、保険や年金として毎月の掛け金を積み立てることで、老後の生活に備えようとするライフプランが標準だ。しかし、超低金利時代の到来により、老後に受け取れる金額は不透明なものになっている。そこで、個人の資産運用を国任せにするのではなく、自己の裁量で行うべきという風潮は高まっている。

「積立NISA」や「確定拠出年金」の創設は、それを具体化させた政策で、老後に備えた資金の運用先は、個人の判断に任せることと引き替えに、運用で生じた利益は非課税しましょう、というものだ。こうした優遇制度を利用して、若い頃からコツコツと運用をしていくのと、無関心でいるのとでは、60代以降の資産保有額で大きな差が生じてくることになる。

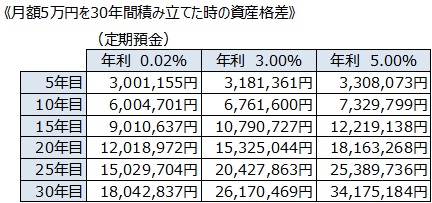

一方、堅実な定期預金は、元本割れするリスクは無いものの、低金利政策がこのまま続けば利息は増えていかないため、年率5%で資産運用を続けた人との間では、30年後の複利計算で約2倍もの資産格差が出てしまう。

高利回りを狙った資産運用の選択肢としては「株式投資」が定番ではあるが、年金の代わりとして、長期にわたり余剰資金を積み立てていく場合には、銘柄の選定や入れ替えの判断をその都度、自分で行う必要のない「投資信託」を購入することが一般的だ。

個人の資産運用が活発な米国では、日本よりも投資信託の購入割合が高いのが特徴で、株価の暴落があった場合にも、慌てること無く投資信託を積み立てていく投資手法が、一般家庭の場合には推奨されている。

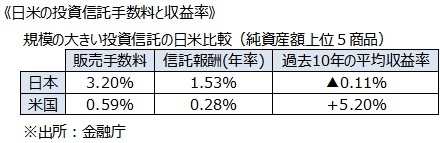

翻って日本では、従来の投資信託は「買ってはいけない金融商品」として専門家からも指摘されている。日本の投資信託は手数料が非常に高いため、最終的な利回りが低くなってしまうことが理由である。金融庁の調査でも、日米の手数料率では以下のような差があり、過去10年間の収益率でも明暗が分かれている。

そこで、金融庁では投資信託の手数料改革に着手しはじめている。そこで沈むのは、投資信託の販売を新たな収益源としようとしてきた銀行店舗である。2017年10月からスタートした「積立NISA」では、国内で販売される6000本以上の投資信託から、税優遇の対象となる商品を159本(2018年9月時点)に絞り込んでいる。

選定基準としているのは、株式指数に連動したインデックス型の投信では、販売手数料がゼロ、信託報酬は国内株式型で0.5%、海外株式型で0.75%以下であること。株式市場の下落局面でもプラスの収益を狙うアクティブ型の投信でも、販売手数料がゼロ、信託報酬は国内株式型で1.0%、海外株式型で1.5%以下としている。

■積立NISAの対象商品一覧(金融庁)

これまで、銀行店舗を介して販売されてきた投資信託は、投信残高全体の49%のシェア(投資信託協会調べ)があるが、手数料率が高いため、それらの大半が積立NISAの対象からは外されている。こうした金融庁の政策は、銀行店舗の統廃合を加速させることになるだろう。

その一方で、これから伸びていくのは、人工知能(AI)が銘柄選定や売買のタイミングを判断するロボット型の投資信託と言われている。近年では、人工知能が人間よりも優れた投資判断ができるようになっていることに加えて、「手数料率の軽減」を進めていく上でも、金融機関が人的負担を極力抑えたロボット型の投資環境を顧客に提供していくことは、理にかなっている。世界の金融市場では、既にAIが為替や株式相場を動かしているが、その動向を紹介しながら、これからの投資環境がどのように変化していくのかを見ていきたい。

(この内容はJNEWS会員レポートの一部です。正式会員の登録をすることで詳細レポートにアクセスすることができます → 記事一覧 / JNEWSについて)

■JNEWS会員レポートの主な項目

・儲からない投資信託のカラクリ

・アルゴリズム取引が席巻する金融市場

・アルゴリズム・トレーディングの仕組み

・投資成果の高いアルゴリズムを作る天才クオンツの育成ビジネス

・人工知能で進化する投資判断システム

・世界の銀行が出資する人工知能型ファンドの仕組み

・ロボアドバイザーによる資産運用の利回りと活用方法

・法改正で加速する不動産クラウドファンディング投資の長短

・銀行店舗に代わるモバイルバンキングとAIアシスタント開発

・安定利益を確保する価格の最適化とアルゴコマースの変革

・バックマージンに依存した保険業界の体質と生命保険のカラクリ

・銀行店舗が無くなる日の到来、FinTechの台頭と金融業界の再編

■この記事の完全レポート

・JNEWS LETTER 2018.10.1

※アクセスには正式登録後のID、PASSWORDが必要です。

※JNEWS会員のPASSWORD確認はこちらへ

(起業家の成功法則) / (トップページ) / (JNEWSについて)

これは正式会員向けJNEWS LETTER(2018年10月)に掲載された記事の一部です。 JNEWSでは、電子メールを媒体としたニューズレター(JNEWS LETTER)での有料による情報提供をメインの活動としています。 JNEWSが発信する情報を深く知りたい人のために2週間の無料お試し登録を用意していますので下のフォームからお申し込みください。