高速売買が引き起こすコロナショック株価暴落の特性

世界の株式市場はコロナショックにより大混乱に陥っているが、リーマショック(2008年)の時と比較すると、暴落の特性が異なっている。金融危機の際には、常にヘッジファンドの存在が指摘されるが、2018年の時点では2兆8700億ドル(約300兆円)の資金がヘッジファンド系の投資会社によって運用されている。

投資信託とヘッジファンドとの違いは、前者が基準価格の上昇を長期で目指すのに対して、後者は、相場の下落局面でも収益を狙うアクティブな短期売買を行っている。ヘッジファンドは、大口投資家から預かる資金額に対して約1%の管理手数料と、投資成果に対して約20%の成功報酬を得る収益構造になっている。

ヘッジファンドの投資手法は、高倍率のレバレッジをかけた投資が行われているように思われているが、リーマショック以降の平均レバレッジは低くなる傾向にあり、平均で1.5~2倍程度に留められている。その点では、10~20倍のレバレッジでFX投資を行っている個人投資家のほうがリスキーといえる。

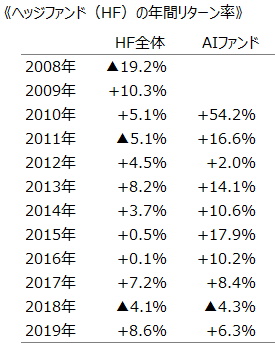

反面、近年のヘッジファンドは、高速売買を高頻度で行うことにより、1円刻みの僅かな値動きに対して、資金を何回転もさせて利益を取りに行く投資手法が主流になっている。ヘッジファンドの中には、ファンドマネジャー(人間)が投資判断をするファンドと、売買の判断自体をAIに任せているファンドがあるが、AIファンドの投資成果は、人間よりも高いことが明らかになっている。

※Eurekahedge Hedge Fund Index

※Eurekahedge AI Hedge Fund Index

AIファンドが人間よりも優れているのは、短時間で膨大なデータを分析処理できるため、数秒単位の急速な市場の変化に適応することが可能なためである。AIが分析の対象としているデータは、経済指標、企業業績、株価、為替、債権、商品先物などの相場変動に加えて、ネット上に投稿される消費者の感情(強気or弱気)や、店舗の混雑状況、工場の稼働率などもリサーチされている。

そのため、世の中が総悲観になった時には、売り一色の一方通行で暴落の連鎖が起きる可能性が指摘されていたが、現在のコロナショックは、まさにそれを実証する形になっている。そこでプロ投資家の中でどんな取引が行われているのかを知ることは、個人投資家が、これからの投資戦術を考える上でもヒントになる。

(この内容はJNEWS会員レポートの一部です。正式会員の登録をすることで詳細レポートにアクセスすることができます → 記事一覧 / JNEWSについて)

■JNEWS会員レポートの主な項目

・高速高頻度取引(HFT)の仕組み

・HFTが引き起こすコロナショック暴落の特徴

・ヘッジファンドが行うAIデータ分析手法

・AI投資分析に使われる代替データの種類と価値

・コロナショック復活を予測するデータ分析動向

・個人投資家が行えるハイテク長期投資の手法

・中国に依存するサプライチェーン破綻の構造と影響度

・高金利ローン市場から生まれるAI融資審査のテクノロジー

・投資家と起業家の利回り比較とスモールビジネスの資産価値

■この記事の完全レポート

・JNEWS LETTER 2020.3.22

※アクセスには正式登録後のID、PASSWORDが必要です。

※JNEWS会員のPASSWORD確認はこちらへ

(注目の新規事業)/(トップページ)/(JNEWSについて)/(Facebookページ)

これは正式会員向けJNEWS LETTER(2020年3月)に掲載された記事の一部です。 JNEWSでは、電子メールを媒体としたニューズレター(JNEWS LETTER)での有料による情報提供をメインの活動としています。 JNEWSが発信する情報を深く知りたい人のために2週間の無料お試し登録を用意していますので下のフォームからお申し込みください。